Рынки бурно отреагировали на отчет по инфляции в США за октябрь. Оба показателя, и общая инфляция, и базовая, оказались ниже прогнозов – общая инфляция снизилась с 3.7% до 3.2% (прогноз 3.3%), базовая с 4.1% до 4.0% (прогноз – без изменений).

Доллар немедленно начал распродаваться, поскольку замедление базовой инфляции существенно снижает не только вероятность еще одного повышения ставки ФРС, которая и так была низкая, но и приближает дату первого снижения ставки. Неделю назад первое снижение ожидалось в июне, перед сегодняшней публикацией фьючерсы по ставке уже ориентировались на май, а после публикации инфляционного отчета ожидания начали смещение в сторону марта.

Это означает, что доллар в ближайшем будущем может оказаться слабее, чем прогнозировалось, а значит, для остальных валют g10 появляется шанс отыграть часть потерь. Вероятнее всего, первая реакция определит и настрой игроков и на более длительный период – доллар может войти в полосу распродаж.

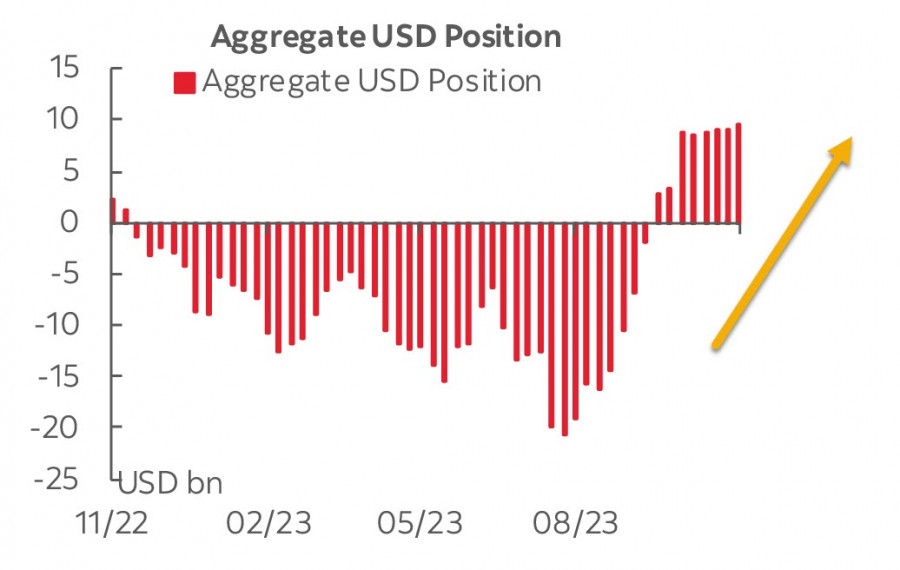

Опубликованный вчера вечером отчет CFTC не внес существенных изменений в позиционирование по основным валютам. Больше всего пострадал канадский доллар (-1,4 млрд), по другим валютам изменения были существенно меньше. Совокупная длинная позиция по USD выросла на 0.3 млрд, до 9,4 млрд. Доллар постепенно укрепляется, однако скорость прироста пятую неделю подряд можно считать незначительной.

По золоту изменения незначительные (-0.1 млрд), по нефти длинная позиция сократилась на 1.7 млрд, что соответствует ожиданиям сокращения спроса из-за глобального замедления, но этот вывод опровергается резким ростом спроса на медь (+2,9 млрд). Картина противоречива.

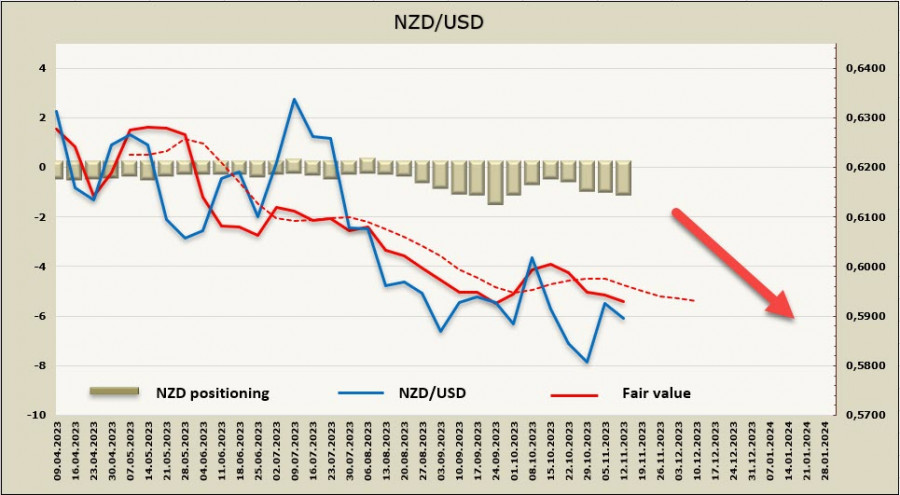

NZD/USD

Опубликованное на прошлой неделе исследование по инфляционным ожиданиям показало, что прогресс есть, но он еще явно недостаточен. Ожидаемая инфляция через горд снизилась с 4.17% до 3.60%, через 2 года с 2.83% до 2,76%, бизнес настроен на то, что еще 4 года инфляция будет выше целевого диапазона. РБНЗ в августе прогнозировал 2% через 2 года, то есть текущие инфляционные ожидания много выше собственных прогнозов РБНЗ.

PMI выглядят мрачно. Индекс в производственном секторе снизился в октябре с 45.3п до 42.2п, падение пятый месяц подряд, и если не считать перерыва на ковид, то активность снизилась до самого низкого показателя со времен кризиса 2008г. Падали все субиндексы, включая производство, новые заказы, занятость и поставки.

PMI в сфере услуг снизился с 50.7п до 48.9п, то есть также ушел в зону сокращения. В целом активность бизнеса указывает на приближение рецессии, если не будут предприняты меры по поддержке экономики. Но и этого делать нельзя до тех пор, пока инфляция не замедлится до приемлемых уровней, то есть РБНЗ в текущих условиях может выбирать только между еще одном повышением ставки, что ускорит приход рецессии, и режимом наблюдения с отказом от активных действий.

Чистая короткая позиция по NZD увеличилась на 0.1 млрд. до -0.89 млрд, позиционирование медвежье, расчетная цена ниже долгосрочной средней и направлена на юг.

Киви, как и ожидалось, торгуется с понижением, однако сильного драйвера нет. Попытку роста считаем маловероятной, ожидаем снижения к нижней границе канала 0.5740/60.

AUD/USD

Индексы деловой активности от NAB показали, что разрыв между оценкой текущих и будущих показателей растет. Текущие деловые условия остаются уверенно сильными и даже повышаются (+13п в октябре против +11п в сентябре), в то время как уверенность вновь снизилась и остается значительно ниже средних показателей.

Ценовое давление также остается повышенным, несмотря на небольшое снижение затрат на рабочую силу и закупки, рост розничных цен стабильный, что указывает на сохраняющийся рост инфляции и в 4 квартале. В среду будет опубликован индикатор заработной платы за 3 кв., оценивающий спрос на рабочую силу, прогнозируется рост, что обычно является бычьим фактором и для AUD.

В целом, подтверждается оценка того, что экономика Австралии остается устойчивой к концу года. В четверг будет опубликован отчет по занятости за октябрь, который, как ожидается, окажется лучше неоднозначного отчета за сентябрь и в целом может поддержать аусси.

Чистая короткая позиция по AUD сократилась за отчетную неделю на 0.65 млрд, до -4,2 млрд. Позиционирование медвежье, однако тенденция к сокращению короткой позиции, наблюдавшаяся в последние 6 недель, сохраняется. Расчетная цена выше долгосрочной средней и направлена вверх.

AUD/USD скорректировался вниз после того, как добрался до середины канала. Ожидаем еще одной попытки роста, ближайшая цель 0,6470/80, далее локальный максимум 0,6525. Несмотря на то, что долгосрочно тренд остается медвежьим, шансы на более выраженный коррекционный рост остаются высокими. Кросс AUD/NZD, предположительно, будет иметь бычье направление в сторону 1.10.